El escenario financiero global: un duelo entre tradición e innovación

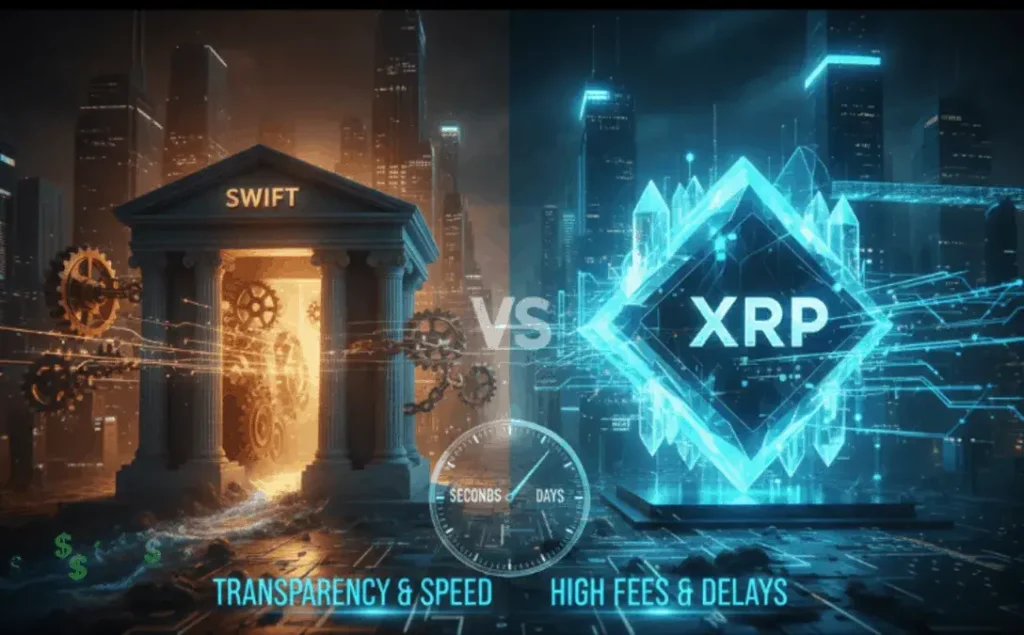

Durante décadas, el sistema financiero mundial ha estado dominado por una única y poderosa red de pagos internacionales: la Sociedad para las Telecomunicaciones Financieras Interbancarias Mundiales , mejor conocida como SWIFT . Este sistema de mensajería ha sido la columna vertebral de las transacciones transfronterizas durante casi cincuenta años, permitiendo a los bancos enviar y recibir información sobre transferencias financieras de forma segura. Pero en la era de la disrupción digital, ha surgido un nuevo rival del mundo de las criptomonedas : Ripple , con su activo digital nativo XRP. Esta es una batalla por el futuro del dinero en sí, un enfrentamiento de alto riesgo entre la innovación y un sistema heredado profundamente arraigado. La narrativa de XRP vs. SWIFT es más que una simple comparación técnica; es una historia sobre la eficiencia, la transparencia y un cambio fundamental en la forma en que pensamos sobre el traslado de valor a través de las fronteras.

El dominio de SWIFT es innegable. Con más de 53 millones de mensajes procesados diariamente y una red que abarca más de 220 países y territorios, sigue siendo el estándar de oro para la comunicación financiera global. Su gran escala y la confianza institucional lo han hecho indispensable para los bancos del mundo. Sin embargo, esta autoridad de larga data ha presentado importantes inconvenientes que se han vuelto cada vez más evidentes en una economía digital. El sistema es a menudo criticado por ser lento, costoso y opaco, plagado de fallos en las transacciones y retrasos que pueden durar días. A medida que el comercio global y el comercio electrónico se aceleran, la necesidad de una solución más ágil y eficiente nunca ha sido más urgente. Este es precisamente el vacío que Ripple pretende llenar.

El gigante del legado: fortalezas y obstáculos de SWIFT

Fundado en 1973, SWIFT representó un avance revolucionario para su época, reemplazando al télex como método principal de mensajería interbancaria segura. Su función principal no es transferir dinero en sí, sino actuar como una plataforma de comunicación segura que indica a los bancos cómo moverlo. Esto se realiza a través de una red de corresponsalía bancaria, donde una serie de bancos intermediarios facilitan una transferencia de un país a otro. Por ejemplo, una transferencia de un banco en Brasil a uno en Australia podría pasar por varios bancos en diferentes jurisdicciones, cada uno de los cuales se lleva una comisión y aumenta el tiempo de la transacción.

Puntos fuertes del sistema SWIFT

- Confianza establecida: SWIFT es un sistema universalmente aceptado y confiable, con relaciones profundas con prácticamente todas las instituciones financieras principales del mundo.

- Escala inigualable: Su red es enorme y tiene un historial comprobado de manejo de un volumen asombroso de mensajes diarios, lo que garantiza que es una herramienta confiable para las finanzas globales.

- Seguridad: El sistema proporciona un formato de mensajería seguro y estandarizado para datos financieros, que ha sido su propuesta de valor principal durante décadas.

Debilidades críticas de SWIFT

A pesar de sus fortalezas, el sistema es fundamentalmente una solución de la era analógica en un mundo digital. Su proceso es inherentemente lento, y los pagos internacionales suelen tardar de 3 a 5 días hábiles en procesarse. Esta lentitud se debe a la naturaleza secuencial de la red de corresponsalía bancaria, donde cada banco intermediario debe verificar y procesar la transacción. Además, las comisiones son notoriamente altas y, a menudo, impredecibles. Cada banco intermediario cobra su propia comisión, lo que puede resultar en que el destinatario final reciba una cantidad mucho menor a la enviada inicialmente. Los fallos en las transacciones también son un problema común debido a errores en la mensajería o problemas con el cambio de divisas a lo largo de la cadena. Esta falta de transparencia significa que, una vez iniciada una transacción, el remitente tiene poca o ninguna visibilidad de su estado, lo que genera frustración e incertidumbre.

El retador digital: la propuesta de valor de Ripple

Ripple, una empresa de tecnología financiera basada en blockchain, busca transformar este sistema desde cero. En lugar de una cadena de bancos corresponsales lenta y costosa, Ripple ofrece un conjunto de productos diseñados para facilitar pagos transfronterizos instantáneos, económicos y transparentes. La clave para ello es su activo digital nativo, XRP, que sirve como moneda puente entre diferentes monedas fiduciarias.

Cómo funciona la solución de Ripple

Imaginemos que una empresa en Japón quiere pagar a un proveedor en México. Mediante la plataforma de Ripple, el yen japonés se convierte a XRP en un lado de la transacción, y el XRP se convierte casi instantáneamente a pesos mexicanos en el otro. Este proceso evita por completo la lenta y costosa red de corresponsalía bancaria. La transacción tarda solo unos segundos en completarse y las comisiones son una fracción de lo que serían a través de SWIFT. Este es el núcleo del debate entre XRP y SWIFT: pasar de un sistema de varios días con múltiples comisiones a una transacción casi instantánea con una única comisión.

Comparación directa: XRP vs. SWIFT según métricas clave

La batalla de XRP vs SWIFT se puede dividir en algunas métricas de rendimiento críticas.

- Velocidad: Las transacciones SWIFT tardan un promedio de 3 a 5 días. Las transacciones de Ripple tardan segundos. Esta velocidad es un punto de inflexión para las empresas que dependen de una liquidación rápida, como las del comercio electrónico y las economías colaborativas.

- Costo: Las comisiones de SWIFT son altas y a menudo impredecibles, y varios bancos intermediarios se llevan una parte. Las transacciones de Ripple cuestan una fracción de centavo y son totalmente transparentes, con una única comisión por transacción. Esta enorme reducción de costos es un gran incentivo para las empresas.

- Transparencia: SWIFT no ofrece seguimiento en tiempo real de las transacciones. La solución de Ripple se basa en un libro de contabilidad público , lo que permite que tanto el emisor como el receptor monitoreen el estado de la transacción de principio a fin.

- Eficiencia: El sistema de SWIFT es propenso a errores y fallos en las transacciones. El uso de XRP por parte de Ripple como activo puente elimina la necesidad de prefinanciar cuentas en el extranjero, lo cual constituye una importante fuente de fricción y costos en el sistema tradicional.

El futuro de los pagos globales: ¿coexistencia o reemplazo?

La cuestión de si Ripple acabará reemplazando a SWIFT es compleja. Si bien los beneficios de la tecnología de Ripple son evidentes, la confianza institucional y la vasta red de SWIFT son ventajas poderosas que no pueden ignorarse. La batalla entre XRP y SWIFT es menos una batalla campal y más la historia de un sistema heredado que se ve obligado a adaptarse a un nuevo paradigma. SWIFT ha estado desarrollando sus propias soluciones para abordar algunas de sus debilidades, como su servicio Global Payments Innovation (GPI), que ofrece pagos más rápidos y transparentes. Sin embargo, estas siguen siendo mejoras graduales para una infraestructura con décadas de antigüedad, mientras que Ripple representa un cambio fundamental en el funcionamiento del sistema.

¡Manténgase informado, lea las últimas noticias sobre criptomonedas en tiempo real!

Algunos expertos creen que el futuro de los pagos globales implicará la coexistencia de ambos sistemas. SWIFT podría seguir prestando servicios al sector bancario tradicional a gran escala, mientras que la solución de Ripple podría encontrar su nicho en el mercado de remesas de alto volumen y bajo valor, así como para las pequeñas empresas. La creciente demanda de monedas digitales y la creciente adopción de la tecnología blockchain por parte de las instituciones financieras sugieren que el impulso está del lado de innovadores como Ripple. La saga actual de XRP vs. SWIFT es un testimonio de las poderosas fuerzas de la innovación en juego, y su resultado moldeará el panorama financiero global en los próximos años.